“Los bancos centrales soportan mucha carga en la recuperación”

El exresponsable de la Fed entiende que se viera injusto el rescate de los bancos mientras la gente perdía sus casas

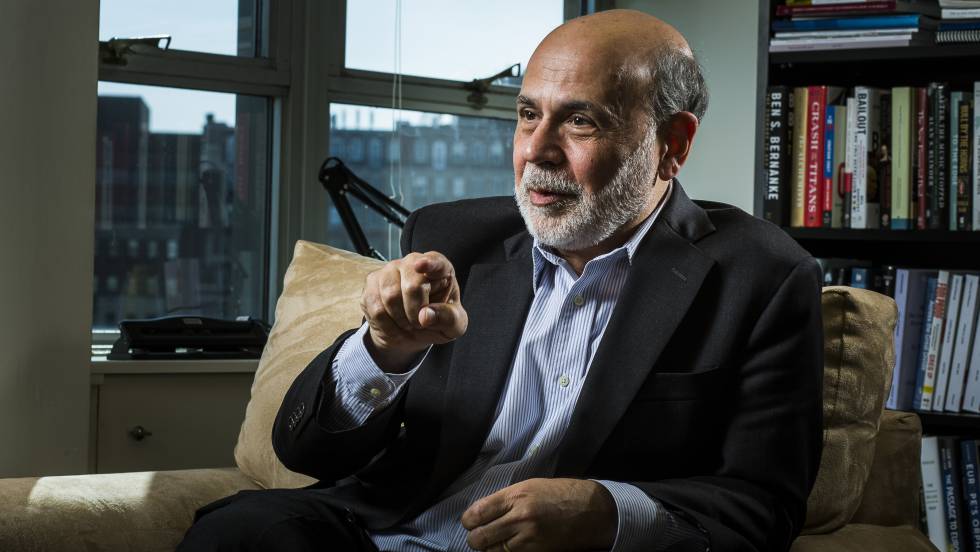

La charla transcurre casualmente en el despacho de David Wessel, autor de En la Fed confiamos: La guerra de Ben Bernanke contra el Gran Pánico. Es uno de los títulos superventas de la crisis que comenzó en verano de 2007, el libro que relata cómo el entonces presidente de la Reserva Federal (Fed) de Estados Unidos hizo historia económica al estirar las costuras de la política monetaria para evitar otra Gran Depresión. En la habitación se encuentran varios ejemplares de esta obra, también de las memorias que Bernanke ha escrito sobre aquella época (El valor de actuar, editado por Península en español). Y, a lo alto, sobre una de las estanterías, un dibujo del exjefe de la Fed (2006-2014) caracterizado de supermán.

Porque Bernanke (Augusta, Georgia, 1953), vecino de despacho de Wessel en la Brookings Institution, un prestigioso think tank de Washington, es visto como un héroe por su gestión de la gran crisis financiera. Helicóptero Ben, le han apodado también, por las compras masivas de activos y los tipos de interés cero que implantó, siguiendo la metáfora de Milton Friedman sobre los estímulos monetarios (un helicóptero desde el que caían billetes sobre los ciudadanos).

Estudioso de la Gran Depresión, aficionado entusiasta del béisbol por la cantidad de datos históricos que acumula este deporte, no todo el mundo le vio como a un héroe. Bernanke fue asediado por las críticas de los republicanos y acabó rompiendo con este partido, para definirse hoy como independiente.

“El crecimiento en Estados Unidos ha sido decepcionante por la baja productividad”

Pregunta. ¿Se podía imaginar que los tipos de interés bajos se prolongarían tantos años?

Respuesta. No lo sabíamos, pero el crecimiento ha sido lento, las ganancias de productividad también y los tipos de interés han sido bastante bajos durante años en todo el mundo. No es algo de corto plazo, los tipos han estado bajando en los últimos 30 años. El problema es que con bajo crecimiento de la productividad y de la población, los retornos de la inversión son, generalmente, muy bajos, así que ya empiezas de una base baja cuando flexibilizas la política monetaria para hacer frente a una recesión.

“No hemos visto aquellos problemas de los que hablaban los republicanos”

P. La semana pasada, en Nueva York, usted destacó que los bancos centrales estaban cargando con demasiado peso en la recuperación.

R. Es cierto, uno de los motivos por los que los tipos de interés son tan bajos es que se ha puesto demasiada responsabilidad sobre los bancos centrales para ayudar a la economía a recuperarse. Y los tipos son la principal herramienta que tienen. Tendríamos una recuperación más rápida, y los tipos subirían más, si el enfoque fuera más equilibrado e involucrase más a las políticas fiscales y a otras autoridades, además de los bancos centrales.

P. Siete años después de la caída de Lehman Brothers, y de todos estos estímulos, la economía americana aún despierta algunas dudas. ¿Hacen falta más medidas?

“Hay que reducir el riesgo al mínimo, pero no eliminarlo”

R. Claro, la capacidad de los bancos centrales tiene un límite. Estados Unidos ha tenido bastante éxito en lo que se refiere a devolver la economía a su crecimiento potencial y devolver a la gente a trabajar. La tasa de paro está en el 5%. Lo que ha sido decepcionante es la tasa de crecimiento, porque la productividad lo ha sido, y eso es algo en lo que los bancos centrales no pueden hacer prácticamente nada.

P. ¿Qué le pediría al próximo presidente de Estados Unidos?

R. Un plan económico que haga que la economía estadounidense sea más productiva, y eso conllevaría un sistema tributario mejor, mejor educación, más inversión en I+D, medidas que acelerarían el crecimiento y que están fuera de las competencias de los bancos centrales.

“El superávit de Alemania es un problema porque se lleva la demanda de otros”

P. Su política de estímulos sufrió muchos ataques por parte de los republicanos. ¿Teme los efectos de discursos radicales como el de Trump?

R. Me preocupa que algunos candidatos y algunos políticos tengan discursos que comprometen seriamente la independencia de la Reserva Federal, eso sería una gran error. Hay muchas recomendaciones de reforma de la Fed, muchas de las cuales no se han pensado bien, y espero que el presidente que venga piense con cuidado cómo lograr sus objetivos sin eliminar la independencia de la política monetaria. Pero eso está en ambos lados. Aunque la política monetaria no puede ser la única alternativa, es muy importante para afrontar una crisis, y restringir esa capacidad no es una buena idea.

P. Pero los ataques que usted recibió vinieron de los republicanos.

R. En 2010 la Reserva Federal recibió la carta de los líderes republicanos reclamando que no se acometiera la expansión cuantitativa (la compra masiva de activos) porque produciría alta inflación, el hundimiento del dólar, burbujas de activos… Eso fue hace cinco años y medio y hasta ahora no hemos visto ninguno de esos problemas. Sus preocupaciones sobre la política monetaria subestimaron los beneficios y sobrevaloraron los costes. Aunque, insisto, estoy de acuerdo en que debería haber menos dependencia en la política monetaria.

P. ¿Ve la situación europea como la muestra de que la expansión cuantitativa no basta por sí sola?

“Nos llevo mucho tiempo descubrir que estábamos ante un pánico bancario”

R. Sí. Primero, llevó unos cuantos años que el BCE adoptase medidas similares a las de la Fed o el Banco de Inglaterra y ese retraso ha tenido muchos costes. Además, la política fiscal en Europa ha sido en general bastante austera. Últimamente es más neutral, pero durante muchos años ha sido viento en contra de la recuperación. Y sí, el peso se ha puesto en el BCE, incluso más que en el caso de Estados Unidos. Como en Estados Unidos, creo que un enfoque más equilibrado, con política fiscal, sería mejor.

P. ¿Qué haría si estuviera en la piel de Mario Draghi?

R. Creo que está haciendo lo que su mandato le dice, que es trabajar duro para conseguir un objetivo de inflación, pero, insisto, lo que es importante es un enfoque más equilibrado de las política y Mario lo ha estado pidiendo.

“Es un error basarse solo en las reformas estructurales”

P. ¿Diría que ‘los republicanos’ de Draghi son Berlín?

R. En el sentido de que los políticos alemanes y los medios se han resistido a una política monetaria agresiva y, al mismo tiempo, se han opuesto también a acometer acciones en materia fiscal. Creo que es un error basarse solo en las reformas estructurales cuando partes de una situación de alto desempleo y una economía que está lejos de su potencial.

P. Porque las reformas tienen efecto en el medio plazo, y en una situación de urgencia…

R. Las reformas estructurales son importantes, desde luego en Europa hay cosas que hacer para que la economía sea más eficiente y productiva. Pero cuando partes de un paro alto, también necesitas medidas fiscales y monetarias. El superávit de Alemania es un ejemplo del problema porque está llevándose demanda de otras economías. Los alemanes podrían hacer más infraestructuras, subir salarios para que los trabajadores alemanes tuvieran más ingresos para gastar y habría menos ventaja en exportaciones. Se pueden hacer otras reformas para animar inversiones privadas, no únicamente gasto público, pero han sido reticentes a la acción monetaria y fiscal. Y es imposible que todos los países tengan un gran superávit comercial.

P. Pero el problema en Europa es que la situación es diferente en cada país, ese impulso fiscal en un país como España tiene luego unos costes en déficit.

R. El euro une la política monetaria de España con la Alemania de la misma manera que el dólar vincula la política monetaria de Alabama con la de Nueva York. La diferencia es que en EE UU hay un Gobierno central que hace una política fiscal mirando por el interés de todo el país, pero en Europa no hay una autoridad fiscal que busque el interés de toda la eurozona, sino que cada país piensa en sus propias necesidades. Los alemanes dicen "Alemania va bien, así que aunque no vemos necesidad de hacer más política fiscal, aunque tengamos margen para hacerla". Esa es la debilidad del euro, francamente, que tienen una política monetaria única pero no una sola política fiscal. Así que lo que haría falta es más coordinación entre los países de la eurozona, si no, va llevar más tiempo mejorar.

P. Hay gente que siente vértigo por este periodo tan prolongado de estímulos en Estados Unidos. ¿Lo entiende?

R. Tienes que calcular costes y beneficios. En un mundo en el que la política fiscal no hace nada, empiezas con una recesión y un paro del 10%, la política agresiva parece apropiada y creo que, si miras atrás, las políticas agresivas en Estados Unidos y Reino Unido son parte del motivo por el que se han recuperado más rápidamente que Europa. En EEUU el PIB está casi un 10% por encima del pico previo a la crisis, mientras que en Europa está prácticamente plano, lo que es una gran diferencia. Evidentemente ha sido un gran beneficio. Muchos de los problemas de los que la gente ha hablado: inflación, caída del dólar, burbujas, desigualdad… no han pasado. Dado que no había nadie más activo, los bancos centrales hicieron tanto como pudieron y, la mayor parte han tenido beneficios, los problemas no han ocurrido.

P. Cuando repasa aquellos acontecimientos, ¿hay algo que haría diferente?

R. Obviamente, la Fed y otros reguladores tardaron en darse cuenta del problema antes de que la crisis comenzara y, en particular, no advertimos a tiempo que las pérdidas en el mercado hipotecario generarían un pánico financiero en todo el sistema. Una vez se identificó, tratamos de parar ese pánico. También pudimos hacer una mejor comunicación, estuvimos tan centrados en apagar el fuego que no pasamos tanto tiempo como debimos explicando qué hacíamos y por qué lo hacíamos. Lo intenté, fui a 60 minutos (un programa de entrevistas de máxima audiencia en EEUU), fui a universidades… Pero creo que aún hay gente que no entiende lo que pasó y lo que hizo la Fed. Lo intento explicar en el libro.

P. ¿Cree que uno de los legados de esta crisis es la desconfianza en los economistas?

R. Claro, toda esta crisis no ha hecho nada muy bueno por la reputación de los economistas. Creo que los economistas han entendido los mecanismos básicos de lo que ocurrió. Si se cae un puente, no es que los ingenieros no entiendan los motivos por los que cae un puente, pero no detectaron que ese puente en particular tuviera ese problema. Yo sabía lo que era un pánico bancario, yo había estudiado historia sobre los pánicos bancarios en el siglo XIX y principios del XX, pero este tuvo lugar en el contexto de un sistema financiero muy globalizado y sofisticado y parecía muy distinto en los detalles de los pánicos anteriores. Llevó un tiempo descubrir que era básicamente lo que era. Conceptualmente, cuando vimos lo que pasaba lo entendimos, pero no lo predijimos a tiempo.

P. Cuando veía a gente protestando en la calle con carteles que clamaban “¿Dónde está mi rescate?”, dice que sentía empatía. ¿Cree que ha faltado depurar la responsabilidades individuales en esta crisis?

R. Entiendo que la gente percibiera el rescate como algo injusto porque lo era. Era injusto que se protegiera a algunas instituciones financieras y no a mucha gente que perdió sus casas. Intentamos ser tan duros como pudimos con ellas. Por ejemplo, en AIG tomamos el 80% de la propiedad de la entidad y después de la crisis nos demandaron diciendo que la Fed había sido demasiado duros con ellos. Aquellas acciones no buscaban protegerles a ellos, sino al sistema, porque si este se caía, caía toda la economía. Aunque entiendo el enfado. En cuanto a las responsabilidades individuales, yo creo que algunas acciones eran procesables. Quien debía decidir esto era el Departamento de Justicia y su enfoque ha sido el de multar a las entidades con grandes cantidades y usar ese dinero para compensar daños de la crisis. Decidieron que los casos individuales serían muy difíciles de ganar porque la ley y las evidencias no eran lo bastante claras.

P. También hay quien cree que estos estímulos han agravado el problema de la desigualdad en Estados Unidos.

R. No es cierto. La desigualdad es un problema grave que ha ido creciendo en los últimos 40 años, una tendencia de muy largo plazo impulsada por fuerzas como la globalización, cambios estructurales, tecnológicos. Sinceramente, el efecto más importante que tuvo la política monetaria fue el de crear millones de empleos y eso es bueno para la gente de la calle. Subió el precio de la acción, sí, pero también en parte porque la economía se recuperó, en parte porque las tasas de retorno de la inversión han caído.

P. ¿De verdad hace un par de años tuvo problemas para refinanciar su hipoteca con el banco?

R. Quería refinanciar mi hipoteca, así que cogí el teléfono y llamé a un banco diciendo que estaba interesado… lo hice informalmente. El empleado me preguntó si tenía trabajo, y yo acababa de dejar la Fed, así que le dije: ‘Soy autónomo’. Y me preguntó si tenía la devolución de impuestos de dos años con mis ingresos tenía. Y le dije que no, que solo llevaba así seis meses. Entonces me respondió: “No creo que pueda ayudarle…” Yo no le dije ni mi nombre ni mis ingresos…

P. Ah, de acuerdo…

R. Pero lo conté en público para explicar que las regulaciones, aunque en general son muy constructivas, a veces van demasiado lejos. Quería poner este ejemplo porque puede conllevar costes, para un cliente como yo porque las normas prohibían prestar sin una determinada calificación de ingresos. En cuanto lo conté, enseguida tuve 30 ofertas.

P. Que quien nunca ha perdido un vuelo, es porque ha pasado demasiado tiempo en los aeropuertos. Eso lo ha dicho alguna vez, citando a su mentor. ¿Quiere decir que es necesario asumir un cierto de grado de riesgo para no perder innovación?

P. Una crisis financiera graves es destructiva, así que hay que minimizar el riesgo, y que, si ocurre, no tenga un efecto tan catastrófico como tuvo la última. Pero eliminar completamente todo riesgo significaría que probablemente estás evitando innovación, y una asunción de riesgos que forma parte del crecimiento económico. No es posible ni deseable. Pero hay que ser claro, hay que reducir al mínimo el riesgo. Desde la crisis financiera se ha mejorado mucho para conseguir un sistema más seguro y resistente, por ejemplo los requerimientos de capital en EEUU son mayores, se han reforzado las pruebas de resistencia, hay más vigilancia.

P. ¿Vamos a ver tasas de interés negativas en Estados Unidos?

R. No lo veo probable, en Estados Unidos la economía está creciendo. La Fed, de hecho ha subido tipos, hay pleno empleo, si es necesario la Fed puede hacer otras cosas si hay un frenazo. Hay también la duda de si la Fed tiene incluso autoridad legal para imponer tasas negativas. Estamos lejos de eso.

P. ¿Qué otras balas hay?

R. Espero que no lo necesitemos, lo mejor sería un equilibrio mejor entre política monetaria y política fiscal. Pero hay muchas otras opciones, pero si llega hay otras opciones, más expansión cuantitativa, los tipos negativos se podrían discutir, fijarnos en los intereses a largo plazo... Hay varios instrumentos, algunos bastante experimentales. Así que si llegamos a ese punto, que espero que no, es mejor que tengamos un equilibrio entre política fiscal y monetaria.

P. ¿Cree que la subida de tipos de diciembre fue prematura?

R. No voy a juzgar ahora las decisiones de Janet, ya tiene un trabajo lo bastante difícil.

No hay comentarios:

Publicar un comentario